ลดหย่อนภาษี ปี 2568: ทุกเรื่องที่ต้องรู้ รวบรวมมาให้แล้ว!

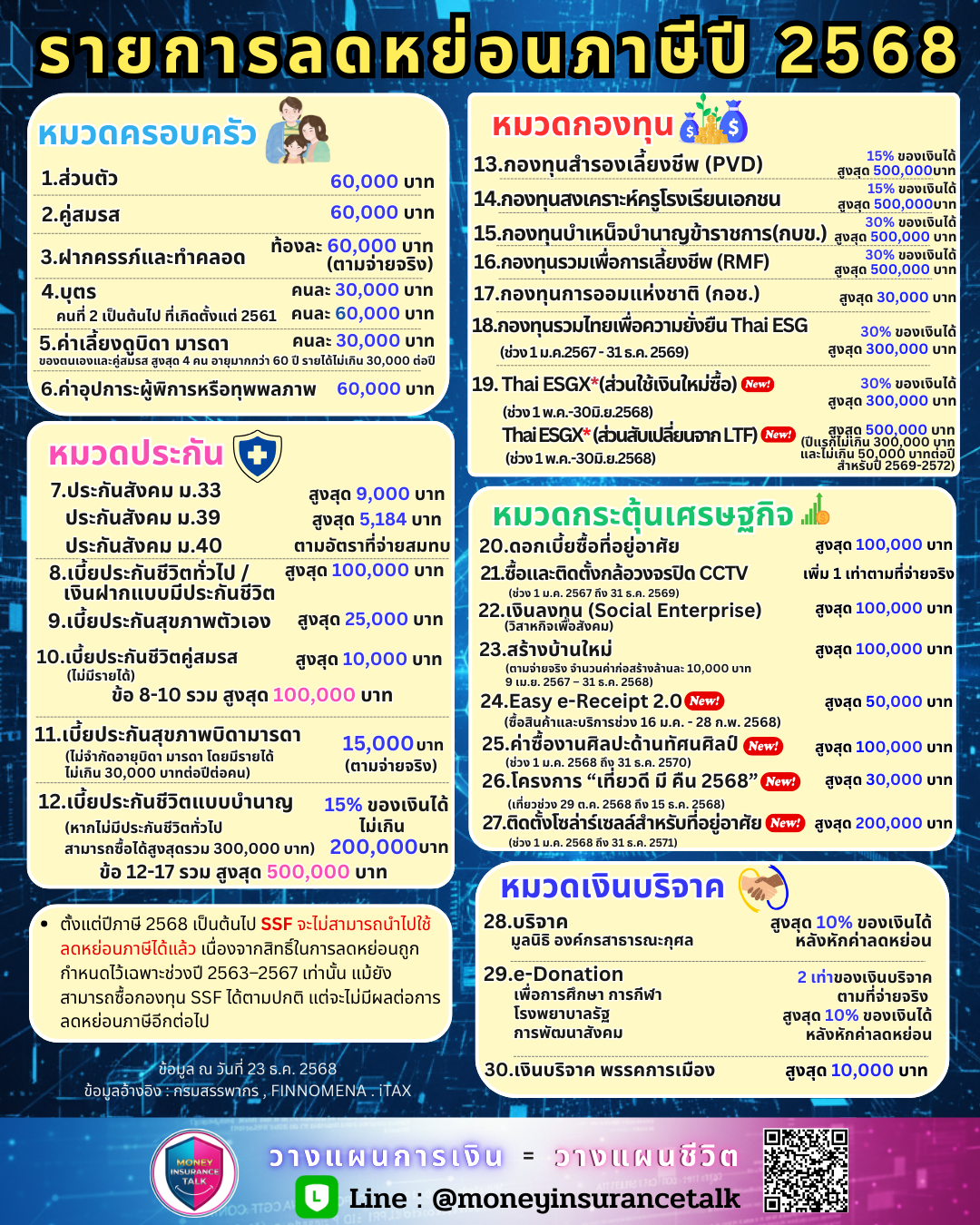

รายการลดหย่อนภาษีเงินได้บุคคลธรรมดา ปี 2568

แนวทางทำความเข้าใจโครงสร้างภาษีและการใช้สิทธิ์อย่างถูกต้อง

ภาษีคืออะไร

ภาษี คือเงินที่รัฐจัดเก็บจากประชาชนและนิติบุคคลตามกฎหมาย เพื่อนำไปใช้เป็นรายได้ของประเทศสำหรับการพัฒนาสาธารณูปโภค การให้บริการสาธารณะ และการบริหารประเทศในด้านต่าง ๆ เช่น ระบบสาธารณสุข การศึกษา คมนาคม ความมั่นคง และการดูแลประชาชนในภาวะวิกฤต

สำหรับประชาชนทั่วไป ภาษีเงินได้บุคคลธรรมดาเป็นภาษีที่เกี่ยวข้องโดยตรงกับชีวิตประจำวันมากที่สุด เพราะผูกพันกับรายได้จากการทำงาน การประกอบอาชีพ และการลงทุน

ทำไมต้องจ่ายภาษี

การจ่ายภาษีเป็นหน้าที่ตามกฎหมายของผู้มีเงินได้ แต่ในเชิงเศรษฐศาสตร์และสังคม ภาษีเป็นกลไกสำคัญที่ทำให้รัฐสามารถกระจายทรัพยากรและดูแลประชาชนได้อย่างทั่วถึง รายได้จากภาษีถูกนำไปใช้เพื่อสร้างโครงสร้างพื้นฐาน ลดความเหลื่อมล้ำ และสนับสนุนการพัฒนาประเทศในระยะยาว

ในขณะเดียวกัน กฎหมายภาษีไม่ได้มีเป้าหมายเพียงการจัดเก็บรายได้ แต่ยังเปิดโอกาสให้ประชาชนสามารถบริหารภาระภาษีได้อย่างเหมาะสม ผ่านสิทธิ์ลดหย่อนต่าง ๆ เพื่อสะท้อนภาระค่าใช้จ่ายที่แท้จริงของแต่ละบุคคล

โครงสร้างภาษีเงินได้บุคคลธรรมดา

ภาษีเงินได้บุคคลธรรมดาในประเทศไทยคำนวณจาก “เงินได้สุทธิ” ซึ่งได้มาจากกระบวนการดังต่อไปนี้

เริ่มจากเงินได้พึงประเมินตลอดทั้งปี ไม่ว่าจะเป็นเงินเดือน ค่าจ้าง ค่าบริการ ค่าคอมมิชชัน หรือรายได้จากการประกอบอาชีพอิสระ จากนั้นหักค่าใช้จ่ายตามประเภทเงินได้ หักค่าลดหย่อนตามสิทธิ์ที่กฎหมายกำหนด จึงจะได้เป็นเงินได้สุทธิที่นำไปคำนวณภาษีตามอัตราก้าวหน้า

ดังนั้น ยิ่งเข้าใจโครงสร้างภาษีและใช้สิทธิ์ลดหย่อนได้ครบถ้วน เงินได้สุทธิที่ต้องนำไปเสียภาษีก็จะยิ่งลดลงอย่างถูกต้องตามกฎหมาย

ช่วงปลายปีภาษีถือเป็นช่วงเวลาสำคัญ เนื่องจากหลายสิทธิ์ต้องดำเนินการ “ภายในปี” หากพลาดโอกาสไปแล้วจะไม่สามารถย้อนกลับมาใช้สิทธิ์ได้อีก บทความนี้จึงจัดทำขึ้นเพื่อเป็นแนวทางในการวางแผนภาษีในโค้งสุดท้ายของปี 2568

รายการลดหย่อนภาษี ปี 2568

1. ค่าลดหย่อนส่วนตัว

– เป็นสิทธิ์พื้นฐานของผู้มีเงินได้ทุกคน ไม่จำกัดอาชีพ

– ใช้สะท้อนค่าใช้จ่ายในการดำรงชีพขั้นพื้นฐาน

– ลดหย่อนจำนวนคงที่ 60,000 บาท

– ไม่ต้องมีเอกสารประกอบ

– ใช้สิทธิ์ได้อัตโนมัติเมื่อยื่นแบบภาษี

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

2. ค่าลดหย่อนคู่สมรส

– คู่สมรสต้องจดทะเบียนถูกต้องตามกฎหมาย

– คู่สมรสต้องไม่มีเงินได้ตลอดปีภาษี

– ลดหย่อน 60,000 บาท

– หากคู่สมรสมีรายได้แม้เพียงเล็กน้อย จะใช้สิทธิ์ไม่ได้

– ใช้ได้เพียงฝ่ายที่มีเงินได้

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

3. ค่าฝากครรภ์และทำคลอด

– ครอบคลุมค่าฝากครรภ์ ค่าตรวจ และค่าคลอด

– ลดหย่อนตามที่จ่ายจริง ไม่เกิน 60,000 บาทต่อการตั้งครรภ์หนึ่งครั้ง

– ใช้ได้ทั้งโรงพยาบาลรัฐและเอกชน

– ใช้ได้ทั้งสามีหรือภรรยาที่มีเงินได้

– ต้องมีเอกสารค่าใช้จ่าย

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

4. ค่าลดหย่อนบุตร

– บุตรต้องเป็นบุตรโดยชอบด้วยกฎหมาย

– บุตรคนที่ 1 ลดหย่อน 30,000 บาท

– บุตรคนที่ 2 เป็นต้นไป หากเกิดตั้งแต่ปี 2561 ลดหย่อน 60,000 บาทต่อคน

– กรณีบุตรบุญธรรม ต้องเป็นการรับบุตรบุญธรรมที่จดทะเบียนถูกต้องตามกฎหมาย และให้นับลำดับบุตรตามลำดับการรับบุตรบุญธรรม โดยใช้หลักเกณฑ์จำนวนเงินลดหย่อนและอายุเช่นเดียวกับบุตรโดยชอบด้วยกฎหมาย

– ใช้สิทธิ์ได้จนบุตรมีอายุไม่เกิน 20 ปี หรือไม่เกิน 25 ปี หากยังศึกษา

– บุตรหนึ่งคน สามารถใช้สิทธิ์ลดหย่อนได้เพียงผู้ปกครองคนเดียว

– ช่วงเวลาใช้สิทธิ์ 1 มกราคม – 31 ธันวาคม 2568

5. ค่าเลี้ยงดูบิดา–มารดา

– ใช้ได้กับบิดามารดาของตนเองและคู่สมรส

– อายุครบ 60 ปีขึ้นไป

– มีรายได้ไม่เกิน 30,000 บาทต่อปี

– ลดหย่อน 30,000 บาทต่อคน ไม่เกิน 4 คน

– ผู้ใช้สิทธิ์ต้องเป็นผู้ดูแลจริง

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

6. ค่าอุปการะผู้พิการหรือทุพพลภาพ

– ผู้พิการต้องมีบัตรผู้พิการตามกฎหมาย

– ลดหย่อน 60,000 บาทต่อคน

– ไม่จำกัดว่าเป็นญาติสายตรง

– ผู้พิการต้องมีรายได้ไม่เกินเกณฑ์ที่กำหนด

– ใช้ได้ทั้งกรณีดูแลในครอบครัวหรืออุปการะตามกฎหมาย

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

7. เงินสมทบประกันสังคม

– ผู้ประกันตนมาตรา 33 ลดหย่อนสูงสุด 9,000 บาทต่อปี

– ผู้ประกันตนมาตรา 39 ลดหย่อน 5,184 บาทต่อปี

– ผู้ประกันตนมาตรา 40 ลดหย่อน 840–3,600 บาทต่อปี

– ลดหย่อนเฉพาะส่วนที่ผู้ประกันตนจ่ายเอง

– ไม่รวมเงินสมทบจากนายจ้างหรือรัฐ

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

8. เบี้ยประกันชีวิตทั่วไป / เงินฝากแบบมีประกันชีวิต

– ใช้ส่งเสริมการออมและความคุ้มครองชีวิต

– กรมธรรม์ต้องเข้าเงื่อนไขตามที่กฎหมายกำหนด

– ลดหย่อนตามที่จ่ายจริง ไม่เกิน 100,000 บาท

– ใช้ได้ทั้งแบบรายปีและรายงวด

– ต้องเป็นกรมธรรม์ที่บริษัทประกันชีวิตซึ่งได้รับใบอนุญาตประกอบธุรกิจจากสำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (คปภ.) และจดทะเบียนในประเทศไทยเท่านั้น กรมธรรม์จากบริษัทต่างประเทศหรือประกันที่ทำกับสถาบันการเงินในต่างประเทศไม่สามารถนำมาลดหย่อนได้

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

9. เบี้ยประกันสุขภาพของตนเอง

– ช่วยลดภาระค่ารักษาพยาบาลในอนาคต

– ครอบคลุมประกันสุขภาพและประกันโรคร้ายแรง

– ลดหย่อนตามที่จ่ายจริง ไม่เกิน 25,000 บาท

– ใช้ได้ทั้งประกันเดี่ยวหรือแนบท้ายสัญญาประกันชีวิต

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

10. เบี้ยประกันชีวิตคู่สมรส

– คู่สมรสต้องไม่มีเงินได้ตลอดปี

– ลดหย่อนตามที่จ่ายจริง ไม่เกิน 10,000 บาท

– ต้องเป็นคู่สมรสที่จดทะเบียนถูกต้อง

– ใช้เพื่อสร้างความมั่นคงให้ครอบครัว

– กรมธรรม์ต้องเข้าเงื่อนไขตามกฎหมาย

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

11. เบี้ยประกันสุขภาพบิดา–มารดา

– ใช้ได้กับบิดามารดาของตนเองและคู่สมรส

– รายได้ไม่เกิน 30,000 บาทต่อปีต่อคน

– ลดหย่อนตามที่จ่ายจริง ไม่เกิน 15,000 บาท

– ไม่จำกัดอายุผู้เอาประกัน

– ต้องเป็นกรมธรรม์ที่เข้าเงื่อนไข

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

12. เบี้ยประกันชีวิตแบบบำนาญ

– ใช้เพื่อเตรียมรายได้หลังเกษียณ

– ลดหย่อน 15% ของเงินได้

– ไม่เกิน 200,000 บาท

– ต้องเป็นกรมธรรม์บำนาญตามเงื่อนไข

– รวมกับกลุ่มเกษียณได้สูงสุด 500,000 บาท

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

13. กองทุนสำรองเลี้ยงชีพ (PVD)

– สำหรับลูกจ้างที่นายจ้างจัดตั้งกองทุน

– ลดหย่อน 15% ของเงินได้

– สูงสุด 500,000 บาท

– รวมเงินสะสมและเงินสมทบ

– เป็นการออมระยะยาวเพื่อเกษียณ

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

14. กองทุนสงเคราะห์ครูโรงเรียนเอกชน

– สำหรับครูและบุคลากรโรงเรียนเอกชน

– ลดหย่อน 15% ของเงินได้

– สูงสุด 500,000 บาท

– เป็นเงินออมเพื่อเกษียณตามระบบ

– ใช้ได้เฉพาะผู้มีสิทธิ์ตามกฎหมาย

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

15. กองทุนบำเหน็จบำนาญข้าราชการ (กบข.)

– สำหรับข้าราชการที่เป็นสมาชิก กบข.

– ลดหย่อน 30% ของเงินได้

– สูงสุด 500,000 บาท

– รวมเงินสะสมและเงินสมทบ

– ช่วยสร้างความมั่นคงหลังเกษียณ

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

16. กองทุนรวมเพื่อการเลี้ยงชีพ (RMF)

– ใช้เป็นเงินออมเพื่อวัยเกษียณ

– ลดหย่อน 30% ของเงินได้

– สูงสุด 500,000 บาท

– ต้องลงทุนต่อเนื่องตามเงื่อนไข

– เลือกลงทุนได้หลากหลายสินทรัพย์

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

17. กองทุนการออมแห่งชาติ (กอช.)

– สำหรับผู้ประกอบอาชีพอิสระ

– ลดหย่อนตามที่จ่ายจริง

– สูงสุด 30,000 บาท

– รัฐสมทบเพิ่มตามอายุ

– เป็นเงินออมเพื่อเกษียณขั้นพื้นฐาน

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

18. กองทุน Thai ESG

– ส่งเสริมการลงทุนอย่างยั่งยืน

– ลดหย่อน 30% ของเงินได้

– สูงสุด 300,000 บาท

– ต้องถือครองตามระยะเวลาที่กำหนด

– ช่วงลงทุน 1 ม.ค. 2567 – 31 ธ.ค. 2569

– ใช้สิทธิ์ตามปีที่ลงทุน

19. Thai ESGX (New!)

– มาตรการพิเศษเฉพาะปี 2568

– เงินใหม่ ลงทุน 1 พ.ค. – 30 มิ.ย. 2568 ลดหย่อนสูงสุด 300,000 บาท

– สับเปลี่ยนจาก LTF วงเงินรวม 500,000 บาท

– ปีแรกใช้ได้ไม่เกิน 300,000 บาท

– ปี 2569–2572 ใช้ได้ปีละไม่เกิน 50,000 บาท

20. ดอกเบี้ยเงินกู้ซื้อที่อยู่อาศัย

– ใช้ได้กับการกู้ซื้อ สร้าง หรือซ่อมแซมบ้าน

– ลดหย่อนตามดอกเบี้ยที่จ่ายจริง

– ตามหลักเกณฑ์ที่สรรพากรกำหนด

– ต้องเป็นที่อยู่อาศัยของตนเอง

– ใช้เอกสารจากสถาบันการเงิน

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

21. กล้องวงจรปิด CCTV

– มาตรการส่งเสริมความปลอดภัย

– ลดหย่อนเพิ่ม 1 เท่าตามที่จ่ายจริง

– สูงสุด 100,000 บาท

– ใช้ได้ทั้งบ้านและสถานประกอบการ

– ช่วงใช้สิทธิ์ 1 ม.ค. 2567 – 31 ธ.ค. 2569

– ต้องมีใบกำกับภาษีถูกต้อง

22. เงินลงทุนวิสาหกิจเพื่อสังคม

– สนับสนุนกิจการที่สร้างประโยชน์ต่อสังคม

– ลดหย่อนไม่เกิน 100,000 บาท

– ต้องเป็นกิจการที่รัฐรับรอง

– ใช้ได้ทั้งบุคคลธรรมดาและนิติบุคคล

– เป็นการลงทุนควบคู่ความรับผิดชอบต่อสังคม

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

23. สร้างบ้านใหม่

– ลดหย่อนตามค่าก่อสร้าง

– อัตราลดหย่อนล้านละ 10,000 บาท

– ใช้ได้กับบ้านที่สร้างใหม่

– ต้องเป็นที่อยู่อาศัยของตนเอง

– ช่วงใช้สิทธิ์ 9 เม.ย. 2567 – 31 ธ.ค. 2568

– ต้องมีเอกสารการก่อสร้าง

24. Easy e-Receipt 2.0 (New!)

– กระตุ้นการใช้จ่ายภายในประเทศ

– ลดหย่อนสูงสุด 50,000 บาท

– ใช้กับร้านค้าที่ออก e-Receipt ได้

– สินค้าและบริการตามที่กำหนด

– ช่วงใช้สิทธิ์ 16 ม.ค. – 28 ก.พ. 2568

– ใช้ใบกำกับภาษีอิเล็กทรอนิกส์

25. ค่าซื้องานศิลปะด้านทัศนศิลป์ (New!)

– สนับสนุนศิลปินไทย

– ลดหย่อนสูงสุด 100,000 บาท

– ต้องเป็นงานศิลปะที่เข้าเงื่อนไข

– ซื้อจากแหล่งที่รัฐกำหนด

– ช่วงใช้สิทธิ์ 1 ม.ค. 2568 – 31 ธ.ค. 2570

– ต้องมีหลักฐานการซื้อ

26. เที่ยวดี มีคืน 2568 (New!)

– กระตุ้นการท่องเที่ยวภายในประเทศ

– ลดหย่อนสูงสุด 30,000 บาท

– ใช้กับค่าที่พักและบริการที่เข้าเงื่อนไข

– ต้องเป็นผู้มีเงินได้

– ช่วงเดินทาง 29 ต.ค. – 15 ธ.ค. 2568

– ใช้เอกสารการชำระเงินตามที่กำหนด

27. ติดตั้งโซลาร์เซลล์เพื่อที่อยู่อาศัย (New!)

– ส่งเสริมพลังงานสะอาด

– ลดหย่อนสูงสุด 200,000 บาท

– ใช้กับบ้านที่อยู่อาศัยของตนเอง

– ต้องติดตั้งโดยผู้ให้บริการที่ได้รับอนุญาต

– ช่วงใช้สิทธิ์ 1 ม.ค. 2568 – 31 ธ.ค. 2571

– ต้องมีเอกสารรับรองการติดตั้ง

28. เงินบริจาคทั่วไป

– บริจาคให้มูลนิธิหรือองค์กรสาธารณกุศล

– ลดหย่อนไม่เกิน 10% ของเงินได้สุทธิ

– ต้องเป็นองค์กรที่รัฐรับรอง

– ใช้ใบเสร็จหรือหลักฐานการบริจาค

– เป็นการช่วยเหลือสังคมควบคู่การลดภาษี

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

29. e-Donation

– บริจาคผ่านระบบอิเล็กทรอนิกส์ของรัฐ

– ลดหย่อน 2 เท่าของเงินที่บริจาค

– แต่ไม่เกิน 10% ของเงินได้สุทธิ

– ไม่ต้องเก็บเอกสารเอง ระบบส่งข้อมูลอัตโนมัติ

– ใช้ได้กับการศึกษา กีฬา โรงพยาบาลรัฐ

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

30. เงินบริจาคพรรคการเมือง

– บริจาคให้พรรคการเมืองที่จดทะเบียนถูกต้อง

– ลดหย่อนตามที่จ่ายจริง

– สูงสุด 10,000 บาทต่อปี

– ใช้ใบเสร็จรับเงินเป็นหลักฐาน

– ส่งเสริมการมีส่วนร่วมทางการเมือง

– ช่วงเวลาใช้สิทธิ์ 1 ม.ค. – 31 ธ.ค. 2568

การวางแผนภาษีที่ดี ไม่ได้หมายถึงการลดภาษีให้เหลือน้อยที่สุดเพียงอย่างเดียว แต่คือการใช้สิทธิ์ตามกฎหมายให้ครบถ้วน สอดคล้องกับรายได้ ภาระค่าใช้จ่าย และเป้าหมายทางการเงินของแต่ละคน

เมื่อเข้าใจโครงสร้างภาษีและรายการลดหย่อนทั้ง 30 รายการอย่างชัดเจน ผู้เสียภาษีจะสามารถตัดสินใจได้อย่างมีข้อมูลในมือ โดยเฉพาะในช่วงโค้งสุดท้ายของปีภาษี 2568 ซึ่งเป็นช่วงเวลาสำคัญที่ไม่ควรถูกมองข้าม

ภาษีที่วางแผนดีตั้งแต่วันนี้ จะกลายเป็นรากฐานของความมั่นคงทางการเงินในวันข้างหน้า หากต้องการคำแนะนำเพิ่มเติมหรือการวางแผนเฉพาะบุคคล ควรเริ่มต้นตั้งแต่วันนี้ ก่อนโอกาสจะผ่านไป